マイホームの売却損が生じた場合の特例

マイホームを売却した際に売却損が生じている場合の所得税の特例は2つあります。「居住用財産の買換え等の場合の譲渡損失」と「特定居住用財産の譲渡損失」の損益通算・繰越控除の特例です。

どちらも国内に所在するマイホーム(売却した年の1/1での所有期間が5年超)を、配偶者や生計一親族以外の第三者に売却した場合に生じた譲渡損失のうち一定の金額について、給与所得など他の所得から控除(損益通算)を行うことができるというもの。さらに、控除しきれなかった金額についても、売却年の翌年以後3年間繰越して控除することができます(最大4年間の控除可。ただし、合計所得金額が3,000万円を超える年の繰越控除はできません)。

居住財産の買換え等の場合の譲渡損失

「住宅財産の買換え等の場合の譲渡損失」の特例は、マイホーム(旧居宅)を売却し、新たにマイホーム(新居宅)の購入(買換え)をした場合の特例です。この買換えの時に、旧居宅の売却損が生じているときに、一定の要件を満たすものは、損益通算・繰越控除ができます。

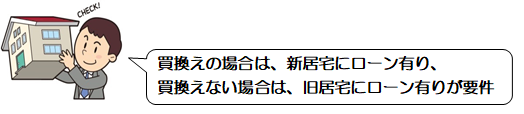

この場合、新居宅(床面積50㎡以上)について住宅ローン(返済期間10年以上)があることが要件となります(旧居宅について住宅ローンの有無は問われません)。

また、この制度は、住宅ローン控除の併用は可能です。この旧居宅の売却損を他の所得と損益通算や繰越控除を行った後に所得税等が算出された場合には、住宅ローン控除が適用されることになります。

特定居住用財産の譲渡損失が生じた場合

「特定居住用財産の譲渡損失」の特例は、売却するマイホームに住宅ローンが残っている場合に適用され、そのマイホームの売却代金をもってしても住宅ローンが完済できないときに適用されます(この場合、新たなマイホームに買換えることは要件とされていません)。

例えば、取得費6,000万円のマイホームを2,000万円で売却するときに、住宅ローンが3,000万円残っていたとします。

この場合、売却代金2,000万円-取得費6,000万円=△4,000万円の売却損が生じますが、このうち、住宅ローン3,000万円-売却代金2,000万円=1,000万円の金額まで損益通算ができることになります。